- Deutsch

- Español

- English

- Blog

- Get it now!

- Shop

- Wiki

- DEU - Stetige Verteilungen

- Gleichverteilung

- Dreiecksverteilung

- Normalverteilung

- LogNormalverteilung

- Betaverteilung

- Gumbelverteilung

- Gammaverteilung

- Exponentialverteilung

- Gekürzte Normalverteilung

- Weibullverteilung

- Pareto-Verteilung

- Cauchy-Verteilung

- ArcSin-Verteilung

- F-Verteilung

- Student-t-Verteilung

- chi2-Verteilung

- PERT-Verteilung

- Fréchet-Verteilung

- Logistische Verteilung

- DEU - Diskrete Verteilungen

- DEU - Zeitreihen

- DEU - Weitere Funktionen

- Referenz

- Umgang mit Variablen

- Interpretation

- Benutzerdefinierte Verteilung

- Begrenzte Verteilungen

- Korrelationen

- Memory Calculation

- Output

- Multiple Simulation / Box-Whisker

- Bayes-Faktor

- Forecast-Tool

- Batch-Funktion

- Datenanpassung

- Benford Analyse

- Dos and don'ts

- Bootstrap

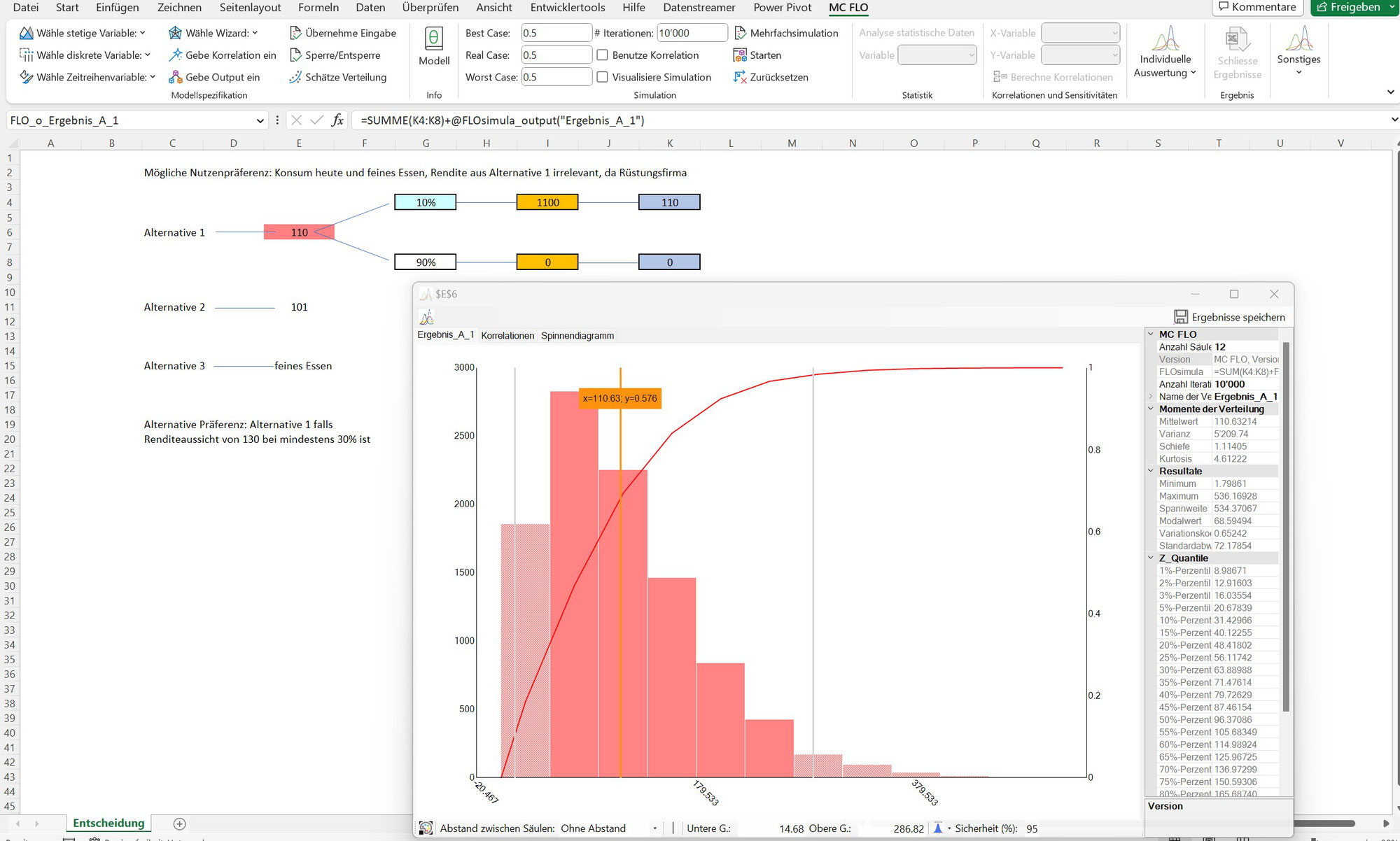

- Decision Information Package

- Spider Diagramm

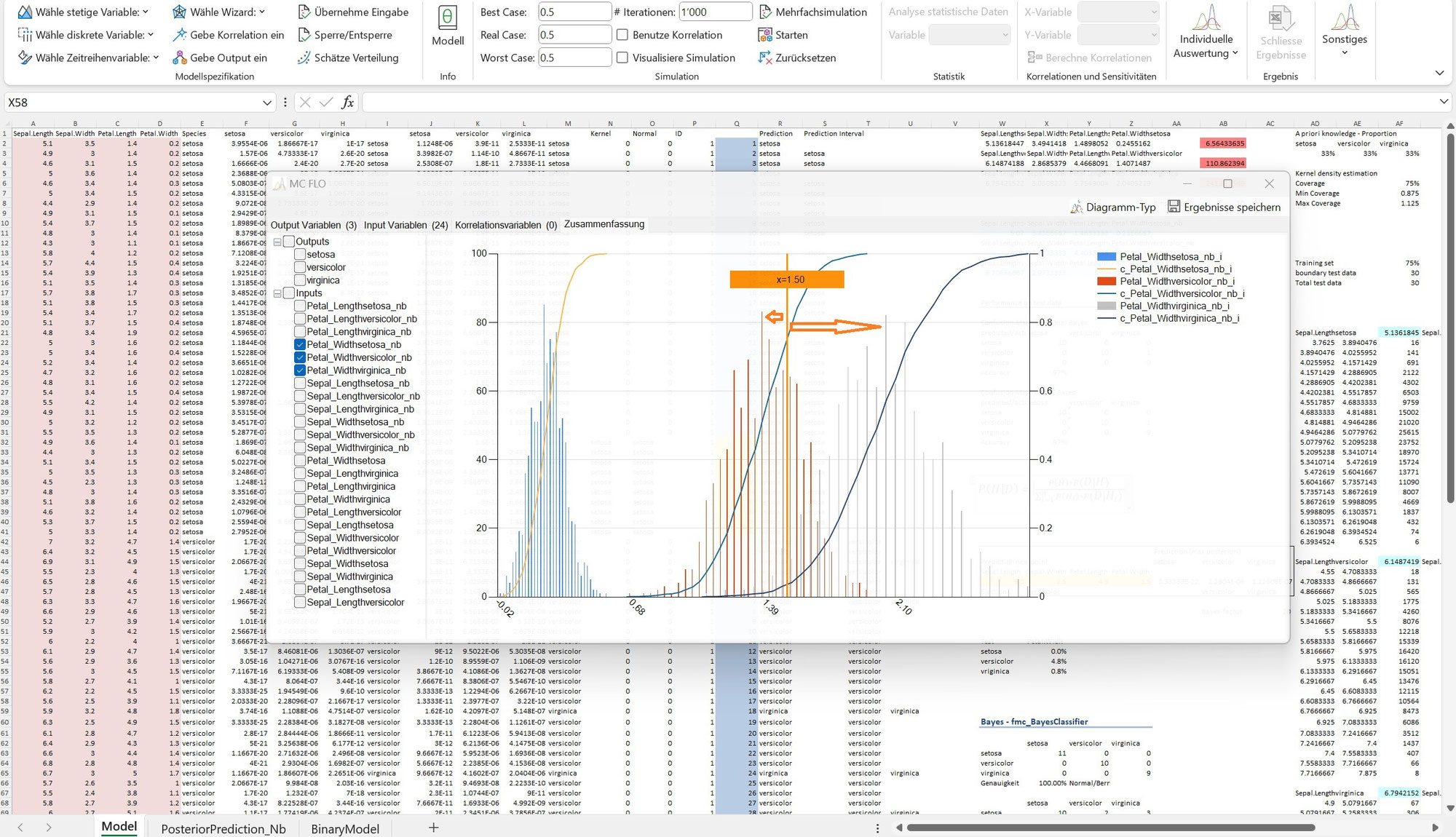

- Naive Bayes Klassifikation

- Risikomatrix

- DEU - Stetige Verteilungen

07. August 2023

Im Gegensatz zu klassischen Regressionsmodellen, welche Grenzen im Datenraum ziehen und somit zu den diskriminierenden Modellen gezählt werden, verstehen sich generative Modelle – wie der Naive Bayes Klassifikator und ChatGPT – als solche, welche Daten mittels Verteilungen zusammenfassen und somit in der Lage sind neue Daten zu simulieren.

12. März 2023

Bei Prozessen und Daten welche sich nur zögerlich verändern oder gar über den Zeitablauf ein immer gleiches Muster aufweisen, sind klassische Instrumente wie Regressionen ein Segen. In Fällen, in denen weder Wahrscheinlichkeiten noch alle Umweltzustände in ein Modell aufgenommen werden können, scheitern diese jedoch, weil sie das Momentum – den Thanksgiving-Day oder auch den Schwarzen Schwan – nicht antizipieren können.

08. März 2022

Die stochastische Investitionsplanung formalisiert die Diskrepanz zwischen der ordentlichen und der ökonomischen Nutzungsdauer von Anlagen und schafft unter Beizug einer Monte-Carlo Simulation Transparenz über mögliche und anzustrebende Investitionsplanwerte.

21. Dezember 2020

DIP stellt die Konsistenz der Daten sicher, auch bei vorhandenen Korrelationen und ermöglicht die einheitenübergreifende Koordination von unsicheren Sachverhalten. Die Simulationsresultate von MC FLO können selbstverständlich in die Cloud und somit in andere Planungssuiten übertragen werden.

24. Oktober 2020

Simulationen und Markow-Prozesse kombiniert. Vereinfacht kann ein Markow-Prozess so zusammengefasst werden: Bei der Markow Kette handelt sich um einen zufallsbedingten Prozess, aus welcher Vorhersagen auf Basis von Beobachtungen aus der Vergangenheit mittels einer Übergangsmatrix hergeleitet werden

29. September 2020

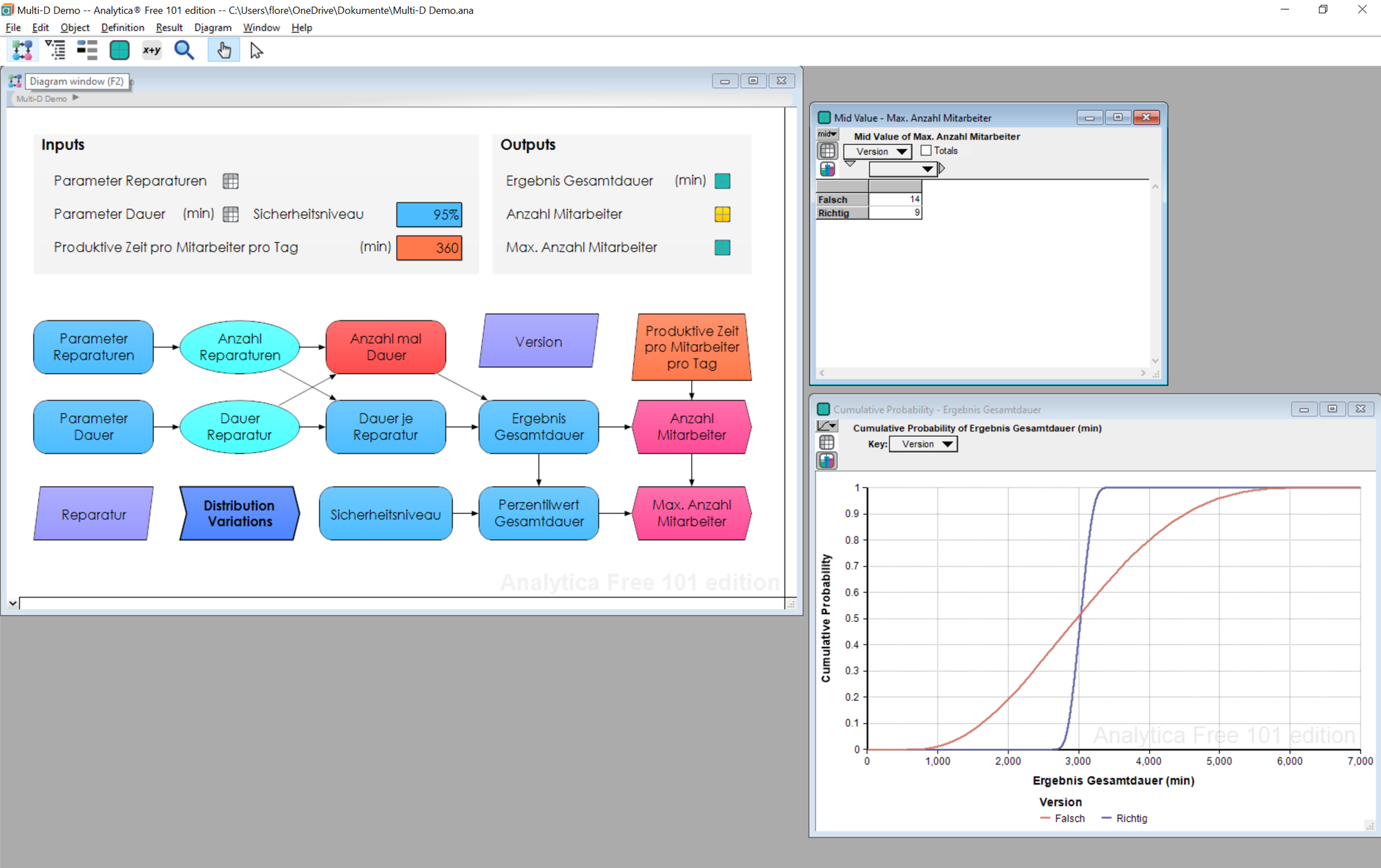

Auch wenn wir bei MC FLO den Fokus auf Excel als Modellierungswerkzeug legen, lohnt sich der Blick auf andere Instrumente, welche sowohl vom Modellkonzept als auch in Bezug auf die Simulation andere Wege einschlagen. Wie Analytica von Lumina.

23. August 2020

Der Bayessche Wahrscheinlichkeitsbegriff greift auf «subjektive» Einschätzungen (Glauben, oder «beliefs») zurück. Bei Monte-Carlo Simulationen werden sowohl der frequentistische als auch der Bayessche Wahrscheinlichkeitsbegriff kombiniert. Durch die Simulation wird das subjektive «Bauchgefühl» auf einer objektiv nachvollziehbaren Grundlage gestellt. Mit jeder neuen Erfahrung des Managements wird das (erweiterte) subjektive Bauchgefühl rationalisiert und einer Kontrolle unterzogen.

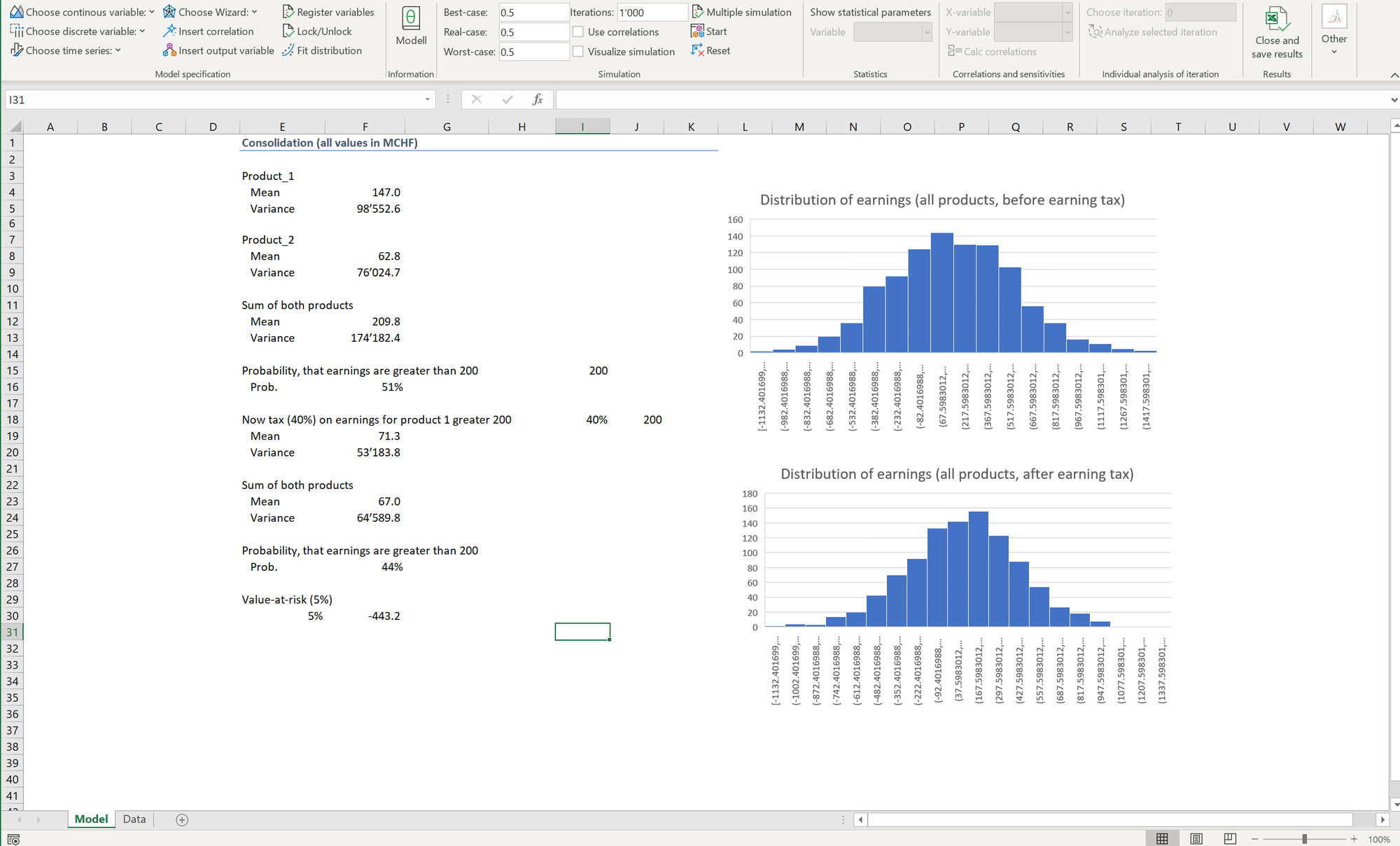

22. Juni 2020

Bei der Portfoliobildung von Investitionen sind im Regelfall Nebenbedingungen zu berücksichtigen, etwa die verfügbaren Mitarbeiter oder finanzielle Beschränkungen, welche durch das Budget vorgegeben sind.

Wir zeigen auf, wie ein Portfolio aus Investitionen in Projekten zusammensetzen ist, welches das Verhältnis aus erwartetem Free Cash Flow zur Standardabweichung maximiert und dabei ein Investitionsdach mit 90% Sicherheit nicht überschreitet.

13. April 2020

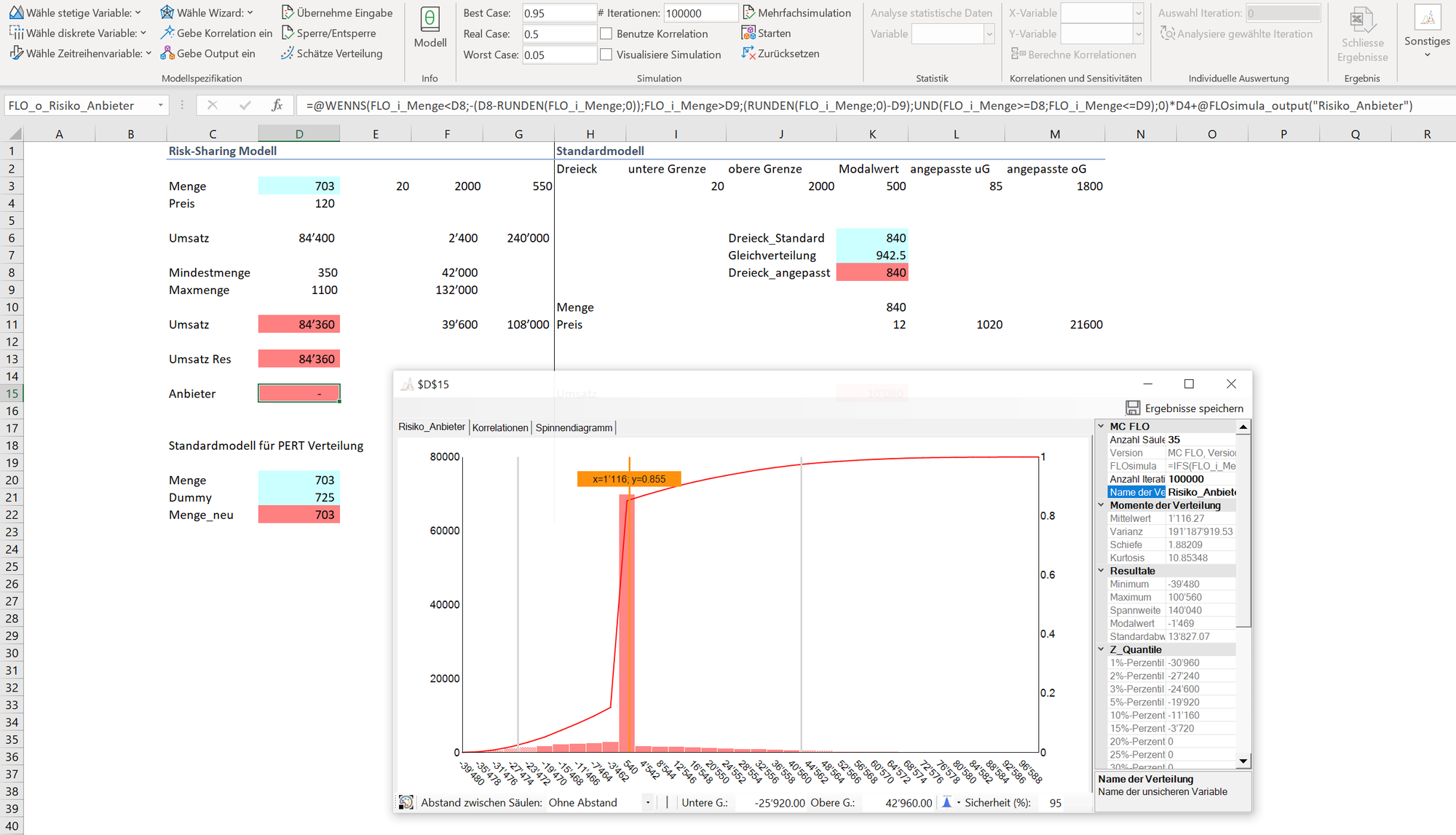

Ausgangslage von Risk-Sharing Modellen bildet das quantitative Risikokonzept, welches positive und negative Abweichungen vom Erwartungswert als Risiko qualifiziert. Soll das Risiko für den Halter reduziert werden, kann dies durch Abtretung der Risiken mittels Vertrag an einen Dritten erfolgen. Risk-Sharing Modelle verzerren keine Erwartungswerte und können zu einer Mitigation der Folgen in Krisenzeiten führen. Dies bedingt aber, dass Unternehmen in guten Zeiten Gewinne abtreten müssten.

23. März 2020

Anbei eine graphische Darstellung der Ausbreitung von Infektionen anhand von MC FLO für Excel. So wird auch "System Dynamics" verständlich.